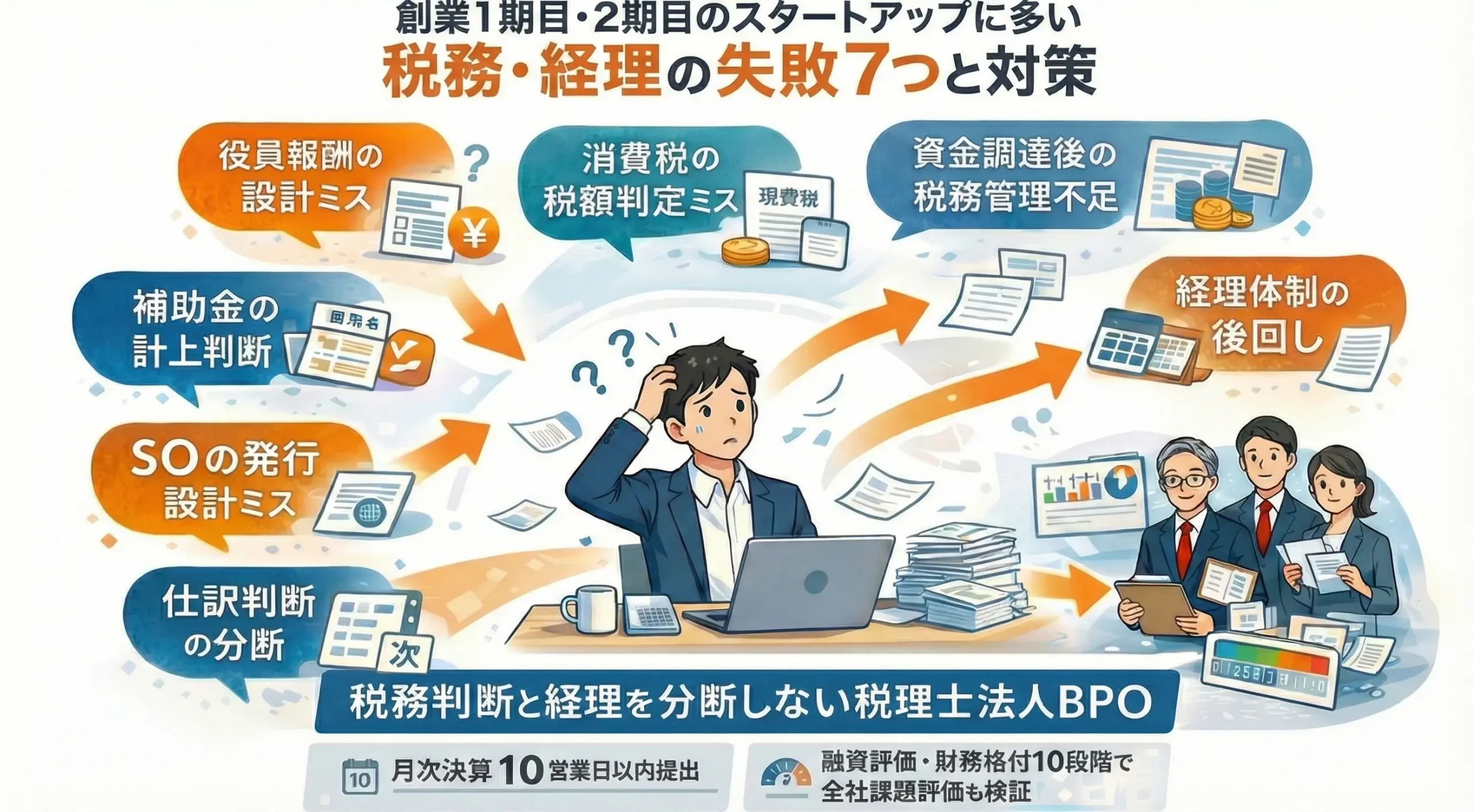

【創業1・2期】スタートアップが税務で死なないための失敗7選と完全対策ガイド

創業1期目・2期目のスタートアップが税務で致命傷を負う7つの失敗と対策|「統合型BPO」で財務格付を最大化する

- 1. 創業期スタートアップが直面する「税務・経理の壁」

- 2. 【失敗①】役員報酬の初期設計ミス:節税と社会保険の罠

- 3. 【失敗②】消費税の課税判定・簡易課税選択の失念

- 4. 【失敗③】補助金・助成金の税務処理ミスによる資金繰り悪化

- 5. 【失敗④】資金調達後の管理不足:評価を落とす「バラバラの数字」

- 6. 【失敗⑤】SO(ストックオプション)・株式報酬の税務・発行設計ミス

- 7. 【失敗⑥】経理体制の後回しで「判断ができない数字」しか残らない

- 8. 【失敗⑦】経理と税務を分けることで起こる3つの重大事故

- 9. 解決策:税理士法人が経理から一気通貫で関与する「統合型BPO」

- 10. 相談すべきタイミング:手遅れになる前に

- 11. まとめ:攻めのバックオフィスが、スタートアップを加速させる

創業期スタートアップが直面する「税務・経理の壁」

創業1期目、2期目のスタートアップにとって、リソースのすべてをプロダクト開発や営業に注ぎ込みたいのは当然の心理です。

しかし、多くの起業家が後回しにした結果、後悔するのが「税務・経理体制」の構築です。

スタートアップにおけるバックオフィスは、単なる事務作業ではありません。

「攻めの経営」を支えるためのインフラであり、金融機関や投資家からの「信頼のスコア」そのものです。

☆━━━━━━━━━━━━━━━★━━

なぜ初期のミスが「致命傷」になるのか

☆━━━━━━━━━━━━━━━★━━

スタートアップは、一般的な中小企業と比較して「成長スピード」と「資金調達の必要性」が圧倒的に高いという特徴があります。

そのため、以下の3点が経営のボトルネックとなります。

● キャッシュフローの不透明化: 正確な月次決算がないと、バーンレート(資金燃焼率)が把握できず、ランウェイ(資金余命)を見誤ります。

● 融資・調達の機会損失: 金融機関やVCは、数字が整理されていない会社を「管理不能なリスク」と見なします。

● 取り返しのつかない税務選択: 役員報酬や消費税など、創業1年目にしか選べない選択肢を誤ると、数百万〜数千万円単位の損失が確定します。

本記事では、プラスト税理士法人が数多くのスタートアップを支援してきた経験から、「これだけは避けるべき7つの失敗」を詳説します。

【失敗①】役員報酬の初期設計ミス:節税と社会保険の罠

スタートアップの創業者が最初に行う重要な意思決定の一つが「自分自身の報酬(役員報酬)」です。

☆━━━━━━━━━━━━━━━★━━

よくある失敗のシナリオ

☆━━━━━━━━━━━━━━━★━━

● ケースA: 「利益が出るかわからないから」と役員報酬を0円にする、あるいは極端に低く設定する。

● ケースB: 生活費を優先して高く設定しすぎるが、社会保険料の会社負担分を考慮していない。

☆━━━━━━━━━━━━━━━★━━

税務上のリスクとキャッシュへの影響

☆━━━━━━━━━━━━━━━★━━

役員報酬は、設立から3ヶ月以内に決定しなければならず、原則として期中の変更は認められません(定期同額給与)。

もし期末に利益が出そうだからと慌てて報酬を上げても、それは損金(経費)として認められず、会社には法人税がかかり、

個人には所得税がかかるという「二重課税」の状態になります。

また、社会保険料の負担も見逃せません。役員報酬を上げると、額面の約15%が会社負担の社会保険料としてキャッシュアウトします。

節税のために報酬を上げた結果、会社の手元資金が枯渇するという本末転倒な事態が起こります。

☆━━━━━━━━━━━━━━━★━━

金融機関評価の視点

☆━━━━━━━━━━━━━━━★━━

銀行などの金融機関は、役員報酬の額そのものよりも「その報酬設定に合理的な根拠があるか」を見ています。

● 生活できないほど低い報酬:別途、役員借入金が発生する予兆と見られ、不透明な財務状態と判断されます。

● 過大な報酬:事業成長への投資よりも個人への還元を優先していると見なされ、融資判断にマイナスとなります。

詳細の記事はこちら 【スタートアップ】役員報酬シミュレーション|社会保険料を抑え「手残り」を最大化する目安と決め方

【失敗②】消費税の課税判定・簡易課税選択の失念

消費税は、法人税よりも計算が複雑で、かつ「届出一つ」で数百万円の差が出る、スタートアップにとって最も恐ろしい税金です。

☆━━━━━━━━━━━━━━━★━━

インボイス制度下での新たなリスク

☆━━━━━━━━━━━━━━━★━━

2023年10月のインボイス制度導入以降、「創業2年間は免税」という神話は崩れつつあります。

BtoBビジネスを展開する場合、1期目から課税事業者を選択せざるを得ないケースが増えています。

「簡易課税」と「原則課税」の選択ミス

● 原則課税: 売上にかかる消費税から、仕入れや経費で支払った消費税を差し引く。

● 簡易課税: 売上高に対して一定の「みなし仕入率」を掛けて計算する。

スタートアップの場合、多額の設備投資(PC、ソフトウェア開発、オフィス内装)や広告宣伝費が発生します。

この場合、「原則課税」を選んでいれば消費税の還付(払いすぎた税金が戻ってくる)を受けられたのに、何も届け出を出さなかったために

還付を受けられないという失敗が多発しています。

☆━━━━━━━━━━━━━━━★━━

対策:投資計画と連動したシミュレーション

☆━━━━━━━━━━━━━━━★━━

消費税の有利判定は、経理担当者が過去の数字を整理するだけでは不十分です。

「来期にどの程度広告を打つのか」「外注費はいくらになるのか」という経営計画とセットで税務判断を行う必要があります。

【失敗③】補助金・助成金の税務処理ミスによる資金繰り悪化

創業期、国や自治体からの補助金(ものづくり補助金、IT導入補助金など)は貴重な資金源です。

しかし、これが「税理士との連携不足」により毒に変わることがあります。

☆━━━━━━━━━━━━━━━★━━

入金された補助金は「利益」である

☆━━━━━━━━━━━━━━━★━━

補助金は会計上「営業外収益」などに計上されます。つまり、全額が法人税の課税対象になります。

失敗例: 5,000万円の補助金が入金された。経営者は「これは開発費に充てる資金だ」と考え、全額使い切った。

しかし、決算でその5,000万円に対して法人税(約30%)が課され、翌年に1,500万円の納税通知が来た。

手元に現金はなく、納税のために借入をする羽目になった。

☆━━━━━━━━━━━━━━━★━━

対策:「圧縮記帳」の活用

☆━━━━━━━━━━━━━━━★━━

特定の補助金で固定資産(サーバーや機械など)を購入した場合、「圧縮記帳」という税務特例を使うことで、その年度の課税を繰り延べることが可能です。

これを知っているか、そして適切なタイミングで会計処理に反映できるかが、キャッシュフローの明暗を分けます。

【失敗④】資金調達後の管理不足:評価を落とす「バラバラの数字」

デット(融資)やエクイティ(出資)で数千万円、数億円の資金を手にした直後、多くのスタートアップで「経理の崩壊」が始まります。

☆━━━━━━━━━━━━━━━★━━

なぜ調達後に管理が疎かになるのか

☆━━━━━━━━━━━━━━━★━━

資金が入ると、採用が加速し、取引先が急増します。経費精算の件数は10倍、20倍になり、起業家自身が領収書を整理することは物理的に不可能になります。

☆━━━━━━━━━━━━━━━★━━

金融機関がチェックする「月次の解像度」

☆━━━━━━━━━━━━━━━★━━

金融機関や既存株主が最も嫌うのは「数字の不整合」です。

● 現預金残高が帳簿と合っていない。

● 売掛金の回収が漏れているが、誰も気づいていない。

● 「その他」や「仮払金」といった不明瞭な科目が肥大化している。

このような状態では、「追加融資」や「シリーズA以降の調達」の際に、デューデリジェンスで致命的な欠陥と指摘されます。

☆━━━━━━━━━━━━━━━★━━

解決策:10段階の財務格付による自己診断

☆━━━━━━━━━━━━━━━★━━

当法人では、毎月の試算表を出すだけでなく、年に1度それを独自の「10段階財務格付レポート」に変換します。

「今の数字なら銀行からいくら借りられるか」「どの指標を改善すれば格付が上がるか」を可視化することで、

数字を「整理するもの」から「経営をドライブさせるもの」へと変えていきます。

【失敗⑤】SO(ストックオプション)・株式報酬の税務・発行設計ミス

スタートアップが優秀な人材を獲得し、モチベーションを維持するために不可欠なのがストックオプション(SO)や株式報酬です。

しかし、この設計を「法務・税務の検証なし」に進めることは、将来の組織崩壊を招く爆弾を抱えるようなものです。

☆━━━━━━━━━━━━━━━★━━

「税制非適格」になることの恐ろしさ

☆━━━━━━━━━━━━━━━★━━

最も多い失敗は、「税制適格ストックオプション」の要件を満たさない設計にしてしまうことです。

● 税制適格の場合: 株式を売却した時まで課税が繰り延べられ、税率も約20%(譲渡所得)で済みます。

● 税制非適格の場合: 権利を行使して株を取得した瞬間に、時価と行使価額の差額に対して「給与所得」として課税されます。最高税率は約55%です。

従業員からすれば、「まだ現金化できていないのに、数百万円、数千万円の税金だけ先に払わされる」という地獄のような状況に陥ります。

これが原因で離職者が続出したり、訴訟に発展したりするケースは少なくありません。

発行タイミングと時価評価のズレ

また、発行時の「株価算定」を誤ると、税務署から「低廉譲渡(不当に安く株を渡した)」とみなされ、発行した会社側にも源泉徴収義務の不履行などのペナルティが課されるリスクがあります。

☆━━━━━━━━━━━━━━━★━━

対策:Exitから逆算した資本政策の策定

☆━━━━━━━━━━━━━━━★━━

SOは一度発行してしまうと、後からの修正が極めて困難です。

● 税制適格要件の厳格なチェック: 保管委託契約や行使期間、権利行使価額が法令(租税特別措置法)に合致しているか。

● 会計上の費用化リスク: 2024年以降の新しい会計ルールに基づき、PLにどの程度の費用インパクトが出るかを事前に試算する。

● 金融機関への説明: 潜在株式が増えることによる財務比率の変化を、融資審査時にどう説明するか準備する。

【失敗⑥】経理体制の後回しで「判断ができない数字」しか残らない

多くの創業者は「経理なんて、領収書を並べて入力するだけの事務作業だ」と考えがちです。

しかし、創業2年目、3年目と事業が複雑化するにつれ、この「経理の軽視」が経営判断の致命的な遅れを招きます。

☆━━━━━━━━━━━━━━━★━━

ツール導入の「罠」

☆━━━━━━━━━━━━━━━★━━

最近ではクラウド会計(freeeやマネーフォワードなど)の普及により、銀行連携などで「自動で記帳されている」と錯覚しがちです。

しかし、現場では以下のような事態が起きています。

● 勘定科目の設定がデタラメで、何にいくら使ったか分析できない。

● 証憑(領収書や請求書)の紐付けが漏れており、税務調査で否認されるリスクが充満している。

● 月次の締めが翌々月までずれ込み、現在の正確なキャッシュ残高がわからない。

☆━━━━━━━━━━━━━━━★━━

「判断できない数字」=「死んだ数字」

☆━━━━━━━━━━━━━━━★━━

経理が機能していない会社で出る試算表は、過去のゴミをまとめただけの資料です。

● 攻めの判断ができない: 「今、広告費に1,000万円追加投入して大丈夫か?」という問いに、数字の裏付けを持って答えられません。

● 守りの判断ができない: 「不採算部門を切り離すべきか?」の判断基準となる部門別損益が算出できません。

☆━━━━━━━━━━━━━━━★━━

金融機関評価における「管理の再現性」

☆━━━━━━━━━━━━━━━★━━

銀行員は試算表の「数字」だけでなく、その数字が「いつ、どのようなプロセスで作られたか」を見ています。

毎月10日までに正確な数字が出てくる会社と、決算期まで数字が確定しない会社。金融機関がどちらに「成長のための資金」を貸したいかは明白です。

【失敗⑦】経理と税務を分けることで起こる3つの重大事故

これは中堅企業でもよく見られる失敗ですが、スタートアップにおいては特に「スピード感の欠如」という形で悪影響が出ます。

記帳はBPO業者、税務申告は別の税理士、といった「分断」は、以下の3つの事故を引き起こします。

- 事故1:仕訳判断と税務検証のタイムラグ

BPO業者が「これは経費です」と仕訳したものを、決算間際に税理士が「これは税務上、資産計上して減価償却すべきです」と修正する。

この瞬間、経営者が信じていた期中の「黒字」が「赤字」に転落したり、その逆が起こったりします。 - 事故2:責任の押し付け合い

「この資料がないから決算が遅れた」「いや、それは税理士から指示がなかった」といった、業者間の責任転嫁に経営者が巻き込まれます。

創業者の貴重な時間が、このような不毛な調整に奪われること自体が最大の損失です。 - 事故3:融資・VC対応の質の低下

金融機関から「この経費の内訳は?」と突っ込まれた際、経理担当と税理士が分断されていると、回答に数日を要します。

この「回答の遅れ」こそが、金融機関の信頼を最も損なう要因です。

解決策:税理士法人が経理から一気通貫で関与する「統合型BPO」

これらの失敗をすべて防ぐ唯一の方法が、「税務判断」と「経理運用」を一つの組織に統合することです。

プラスト税理士法人のBPOサービスは、単なる作業代行ではありません。

- 判断の「前倒し」

当法人では、日々の記帳段階から税務上の検証を同時に行います。決算で数字がひっくり返ることはありません。

毎月の数字が、そのまま税務申告の根拠となり、そのまま経営判断の材料になります。 - 独自の「10段階財務格付」による検証

私たちは、作成した月次決算を独自のスコアリングシステムに通します。

・自己資本比率、キャッシュフロー倍率、営業利益率などの重要指標を可視化。

・「現在の格付なら、どの銀行からいくらまで融資を受けられるか」をフィードバック。

・次のステージ(シリーズAや大規模融資)に進むために、今月どの数字を改善すべきかを具体的にアドバイスします。 - スタートアップ特化のコミュニケーション

経営者の疑問に即レスする体制を整えています。私たちは「先生」ではなく、貴社の財務部門をアウトソーシングされた「パートナー」として機能します。

相談すべきタイミング:手遅れになる前に

以下のチェックリストに一つでも当てはまるなら、今すぐ体制を見直すべきです。

- [ ] 役員報酬を「なんとなく」決めてしまった、あるいは決めていない。

- [ ] クラウド会計を入れたが、結局自分で触る時間がなく放置している。

- [ ] 前月の数字が出るのが、翌月末以降になっている。

- [ ] 補助金が入金されたが、その後の納税資金を計算していない。

- [ ] 銀行から「試算表を出してくれ」と言われて焦ったことがある。

- [ ] 税理士と経理代行会社のどちらに相談すればよいかわからない。

- [ ]管理リソースがないので経理業務を丸ごと任せたい。

まとめ:攻めのバックオフィスが、スタートアップを加速させる

創業1期目・2期目のスタートアップに必要なのは、綺麗な領収書の整理ではありません。「次にどこへ進むべきか」を指し示す羅針盤としての数字です。

税務・経理・財務判断を分断したままでは、資金繰りの不安は消えず、金融機関からの評価も上がりません。

「判断→運用→検証」のサイクルを一体で回せる体制を整え、バックオフィスを「コストセンター」から「最強の武器」へ変えましょう。

プラスト税理士法人は、貴社の財務格付を最大化し、共に成長するパートナーとして、創業期の荒波を共に乗り越えます。

まずは30分、貴社の現状を整理するための「壁打ち」から始めませんか?

- カテゴリー

- 日付

- 関連キーワード

- スタートアップ 創業 経理 アウトソーシング BPO 経理丸投げ

03-4500-4482

03-4500-4482